直接支付给劳务派遣人员的费用扣除大不同

2023-05-06 10:13:24 来源:二哥税税念

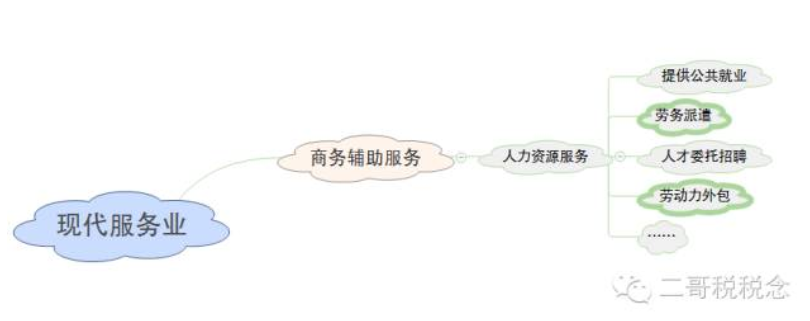

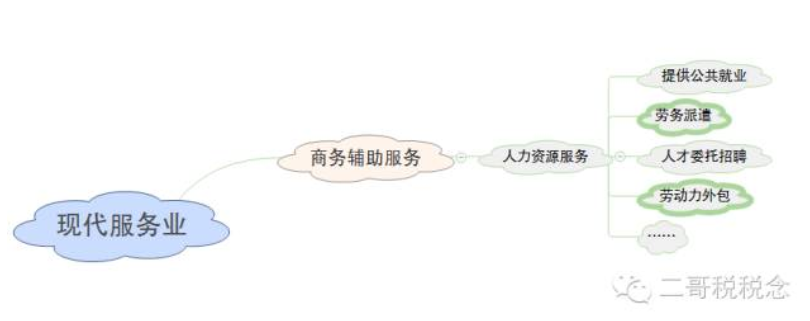

剩余内容,展开全文 劳务派遣,一种常见的用工方式。 我们可以看出,劳务派遣属于现代服务业,一般纳税人适用税率是6%,小规模纳税人适用3%,但是我们知道,对于劳务派遣公司来说,最主要的成本就是劳务人员的工资、社保,这部分是无法取得进项抵扣的,所以如果全额对其征收增值税,对这类公司来说就是巨大负担。所以,财税【2016】第47号《关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》中关于劳务派遣有了差额征税的规定,二哥用图给大家归纳一下。

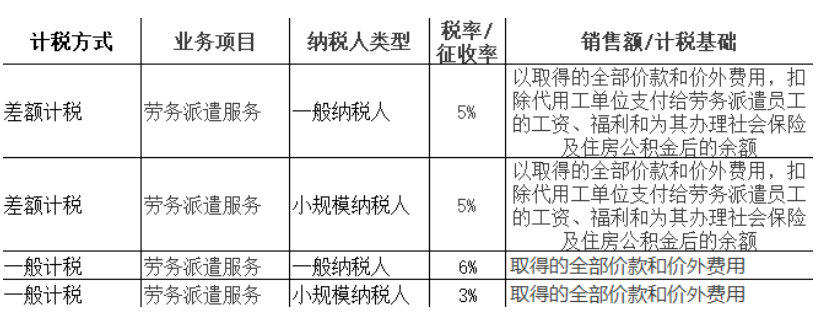

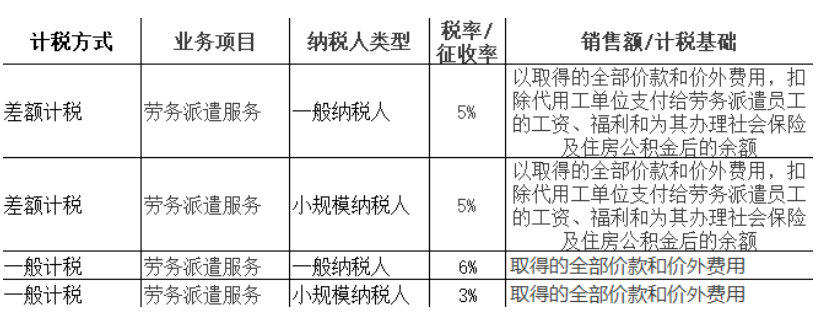

我们可以看出,劳务派遣属于现代服务业,一般纳税人适用税率是6%,小规模纳税人适用3%,但是我们知道,对于劳务派遣公司来说,最主要的成本就是劳务人员的工资、社保,这部分是无法取得进项抵扣的,所以如果全额对其征收增值税,对这类公司来说就是巨大负担。所以,财税【2016】第47号《关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》中关于劳务派遣有了差额征税的规定,二哥用图给大家归纳一下。 也就是说,不管是一般纳税人还是小规模纳税人,提供劳务派遣服务,你既可以选择差额计税,也可以选择全额征税。差额计税就是有你取得的全部价款和价外费用扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额。但是扣除这部分你就不能开专用发票了,因为你扣除部分是没有交过增值税的,开专票给下游抵扣不合理,所以只能差额开具增值税专用发票或者分开开票(一张专票、一张普票)下面这组就是劳务派遣发票,它的开法是差额部分开的5%的专用发票,扣除部分开具的是增值税普通发票。当然还可以利用差额开票方式开具一张增值税专用发票。

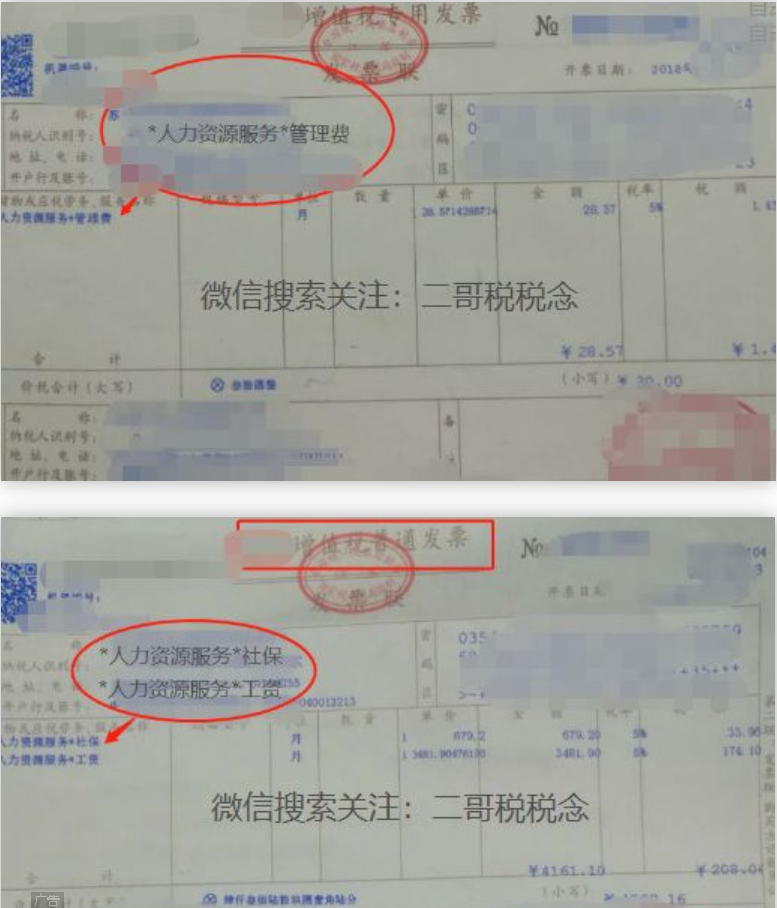

也就是说,不管是一般纳税人还是小规模纳税人,提供劳务派遣服务,你既可以选择差额计税,也可以选择全额征税。差额计税就是有你取得的全部价款和价外费用扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额。但是扣除这部分你就不能开专用发票了,因为你扣除部分是没有交过增值税的,开专票给下游抵扣不合理,所以只能差额开具增值税专用发票或者分开开票(一张专票、一张普票)下面这组就是劳务派遣发票,它的开法是差额部分开的5%的专用发票,扣除部分开具的是增值税普通发票。当然还可以利用差额开票方式开具一张增值税专用发票。 其中,短期薪酬又包括

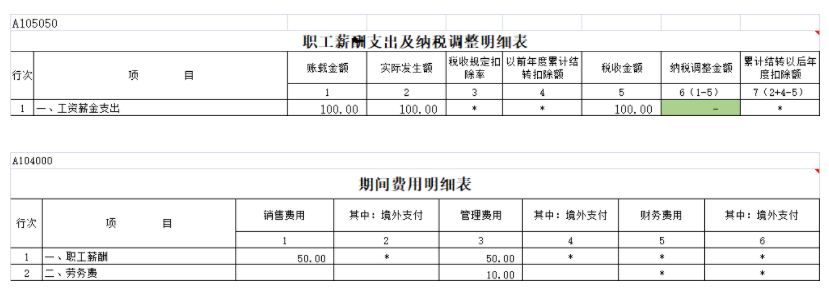

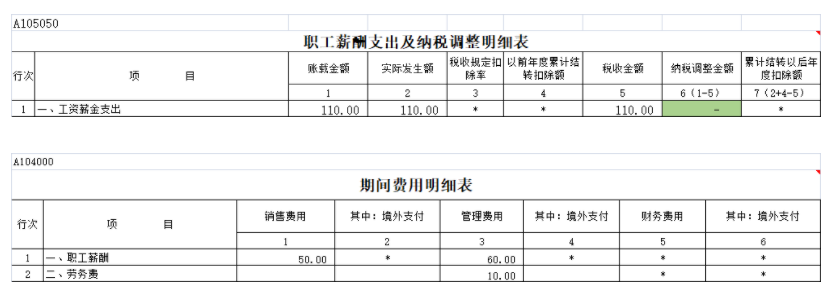

其中,短期薪酬又包括 其实这样也就完事了。但是对于有些企业,比如国企、上市公司,他们是相对规范的,他们在核算时候就会严格按准则执行,这个时候从口径统计和税务申报上都和账务存在差异,那么实际在申报时候就需要做一个口径重分类来进行调整申报。比如,你在核算时候把10万劳务派遣费用都计入了应付职工薪酬相应的科目,但是在填写所得税汇算清缴报表的时候,你需要把这部分金额对应剔除掉,并按照上面申报表方式填写。如果你不剔除,口径就有误,会增加工资薪金作为其他费用的扣除标准,更不符合企业所得税的规定。这就是正常情况下企业按照协议(合同)约定直接支付给劳务派遣公司的费用下核算和所得税申报的一个理论和实操的方法。但是我们经常也有这种情况发生,比如比如二哥税税念公司2022年实际发生工资100万,其中管理费用50万,销售费用50万,支付劳务派遣公司10万劳务派遣费用,除此之外,逢年过节,企业还直接造表给劳务派遣人员发过节费,比如发了1万过节费,这1万过节费是没通过劳务派遣公司,直接发到劳务派遣人员手里的。那这部分怎么核算,怎么申报?核算其实前面也说了,如果企业严格按职工薪酬准则,发放时候就把这部分计入职工薪酬工资了,那这个时候,企业所得税也是允许企业按工资薪酬扣除的,而且可以做为其他费用的计算基数。《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第三条规定,企业接受外部劳务派遣用工所实际发生的费用,应分两种情况按规定在税前扣除:按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中属于工资薪金支出的费用,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

其实这样也就完事了。但是对于有些企业,比如国企、上市公司,他们是相对规范的,他们在核算时候就会严格按准则执行,这个时候从口径统计和税务申报上都和账务存在差异,那么实际在申报时候就需要做一个口径重分类来进行调整申报。比如,你在核算时候把10万劳务派遣费用都计入了应付职工薪酬相应的科目,但是在填写所得税汇算清缴报表的时候,你需要把这部分金额对应剔除掉,并按照上面申报表方式填写。如果你不剔除,口径就有误,会增加工资薪金作为其他费用的扣除标准,更不符合企业所得税的规定。这就是正常情况下企业按照协议(合同)约定直接支付给劳务派遣公司的费用下核算和所得税申报的一个理论和实操的方法。但是我们经常也有这种情况发生,比如比如二哥税税念公司2022年实际发生工资100万,其中管理费用50万,销售费用50万,支付劳务派遣公司10万劳务派遣费用,除此之外,逢年过节,企业还直接造表给劳务派遣人员发过节费,比如发了1万过节费,这1万过节费是没通过劳务派遣公司,直接发到劳务派遣人员手里的。那这部分怎么核算,怎么申报?核算其实前面也说了,如果企业严格按职工薪酬准则,发放时候就把这部分计入职工薪酬工资了,那这个时候,企业所得税也是允许企业按工资薪酬扣除的,而且可以做为其他费用的计算基数。《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第三条规定,企业接受外部劳务派遣用工所实际发生的费用,应分两种情况按规定在税前扣除:按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中属于工资薪金支出的费用,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。 但是如果企业在实际核算时候直接将这1万计入了劳务费,并没有在职工薪酬核算,那所得税申报时候就要留意了,你在填写时候需要区分,把这1万填写到50表工资薪金栏次去,填写方式如上。这样才符合企业所得税的规定。当然这个时候还面临一个问题,个人所得税你扣没扣?毕竟这部分你是直接支付给劳务派遣的。总之劳务派遣在核算和税收方面的口径差异,大家要特别留意,二哥个人倾向于别搞那么复杂,特别是中小企业,尽量保持核算和税收口径的一致性,简单高效。也尽量别单独直接支付劳务派遣人员费用,如果支付了,也建议通过劳务派遣公司过一次,取得发票扣除,保持同一个业务操作方式的一致性,也规避个税的风险。

但是如果企业在实际核算时候直接将这1万计入了劳务费,并没有在职工薪酬核算,那所得税申报时候就要留意了,你在填写时候需要区分,把这1万填写到50表工资薪金栏次去,填写方式如上。这样才符合企业所得税的规定。当然这个时候还面临一个问题,个人所得税你扣没扣?毕竟这部分你是直接支付给劳务派遣的。总之劳务派遣在核算和税收方面的口径差异,大家要特别留意,二哥个人倾向于别搞那么复杂,特别是中小企业,尽量保持核算和税收口径的一致性,简单高效。也尽量别单独直接支付劳务派遣人员费用,如果支付了,也建议通过劳务派遣公司过一次,取得发票扣除,保持同一个业务操作方式的一致性,也规避个税的风险。

大家首先跟着二哥来看看劳务派遣在各种税收和会计核算方面的规定

增值税方面

劳务派遣是这样规定的财税【2016】第47号《关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》对劳务派遣服务的定义,是指劳务派遣公司为了满足用工单位对于各类灵活用工的需求,将员工派遣至用工单位,接受用工单位管理并为其工作的服务。财税【2016】36号文《关于全面推开营业税改征增值税试点的通知》附件1中关于销售服务、无形资产、不动产注释对劳务派遣税目是这样规定的: 我们可以看出,劳务派遣属于现代服务业,一般纳税人适用税率是6%,小规模纳税人适用3%,但是我们知道,对于劳务派遣公司来说,最主要的成本就是劳务人员的工资、社保,这部分是无法取得进项抵扣的,所以如果全额对其征收增值税,对这类公司来说就是巨大负担。所以,财税【2016】第47号《关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》中关于劳务派遣有了差额征税的规定,二哥用图给大家归纳一下。

我们可以看出,劳务派遣属于现代服务业,一般纳税人适用税率是6%,小规模纳税人适用3%,但是我们知道,对于劳务派遣公司来说,最主要的成本就是劳务人员的工资、社保,这部分是无法取得进项抵扣的,所以如果全额对其征收增值税,对这类公司来说就是巨大负担。所以,财税【2016】第47号《关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》中关于劳务派遣有了差额征税的规定,二哥用图给大家归纳一下。 也就是说,不管是一般纳税人还是小规模纳税人,提供劳务派遣服务,你既可以选择差额计税,也可以选择全额征税。差额计税就是有你取得的全部价款和价外费用扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额。但是扣除这部分你就不能开专用发票了,因为你扣除部分是没有交过增值税的,开专票给下游抵扣不合理,所以只能差额开具增值税专用发票或者分开开票(一张专票、一张普票)下面这组就是劳务派遣发票,它的开法是差额部分开的5%的专用发票,扣除部分开具的是增值税普通发票。当然还可以利用差额开票方式开具一张增值税专用发票。

也就是说,不管是一般纳税人还是小规模纳税人,提供劳务派遣服务,你既可以选择差额计税,也可以选择全额征税。差额计税就是有你取得的全部价款和价外费用扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额。但是扣除这部分你就不能开专用发票了,因为你扣除部分是没有交过增值税的,开专票给下游抵扣不合理,所以只能差额开具增值税专用发票或者分开开票(一张专票、一张普票)下面这组就是劳务派遣发票,它的开法是差额部分开的5%的专用发票,扣除部分开具的是增值税普通发票。当然还可以利用差额开票方式开具一张增值税专用发票。 那么劳务接受方取得发票后,专票部分抵扣就行了,其他部分计入相应成本费用即可。

那么劳务接受方取得发票后,专票部分抵扣就行了,其他部分计入相应成本费用即可。

会计核算方面

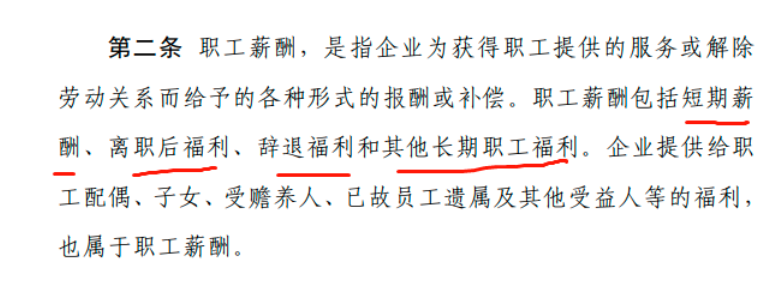

企业支付劳务派遣费用也应该按照职工薪酬准则处理因为准则规定职工的范畴也包括通过企业和劳务中介公司签订用工合同而向企业提供服务的人员。

所以,这里口径上就要注意了,劳务派遣用工方式在企业会计准则,职工薪酬准则里面是包括了劳务派遣人员的,准则将其纳入了薪酬准则核算的职工的范围。

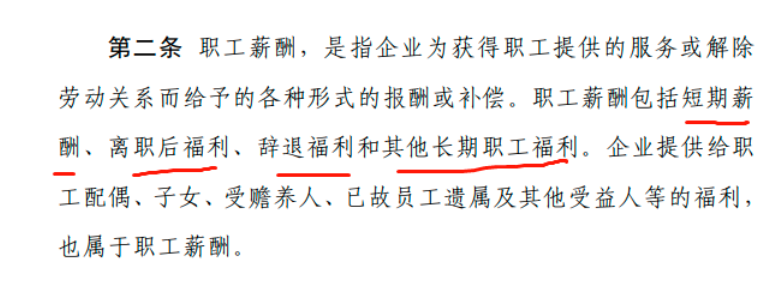

职工薪酬有多个项目,如图: 其中,短期薪酬又包括

其中,短期薪酬又包括那么理论上,企业支付劳务派遣人员的工资、社保费等都应该通过应付职工薪酬-工资等科目核算。

个人所得税方面

个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。个人所得税方面,企业和劳务派遣人员并无雇佣关系,劳务派遣人员的劳动报酬也是通过劳务派遣公司支付,所以实际个人所得税也是由劳务派遣公司依法代扣代缴(按工资薪金代扣)。

企业所得税方面

《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第三条规定,企业接受外部劳务派遣用工所实际发生的费用,应分两种情况按规定在税前扣除:按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中属于工资薪金支出的费用,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

印花税方面

劳务派遣合同不属于印花税征收范围,不缴纳印花税。

总结

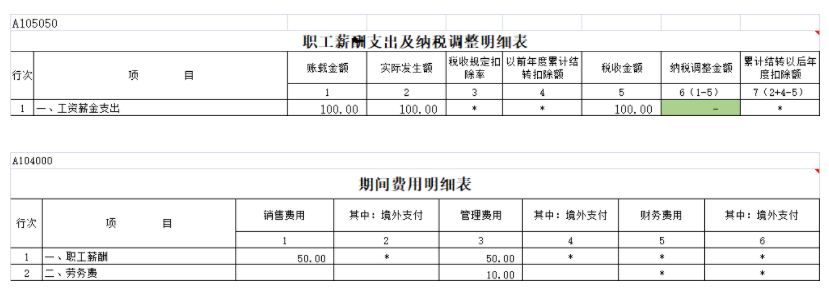

那么看完劳务派遣相关的税收和会计核算规定,我们就可以发现一个很尴尬的问题。那就是核算准则是讲劳务派遣人员定义为职工,按职工薪酬核算,劳务派遣的工资计入企业工资,但是税务方面,个人所得税不是企业代扣代缴,增值税方面劳务派遣人员费用是开发票结算,企业所得税也是规定直接支付给劳务派遣公司费用应该按劳务费支出(不属于工资薪金,不得作为工资薪金基数和相关费用扣除基数)。那么就很尴尬了,口径有点差异,如果企业真的按准则把这块按工资薪金核算,那么账上工资和申报代扣个税的工资基数存在差异,账上工资和企业所得税职工薪酬表工资基础同样存在差异。所以,为了不去费力解释这些口径差异,很多企业在实际核算中并不会通过应付职工薪酬对劳务派遣费用进行核算。一般都是取得劳务派遣公司开具的发票,直接借:管理费用-劳务费用等科目借:应交税费-应交增值税(进项税额)贷:银行存款进行核算了。这样其实就满足了应付职工薪酬-工资的核算口径和工资薪金代扣个税的口径,也满足了企业所得税职工薪酬下工资的填写口径,这些都保持了一致。比如二哥税税念公司2022年实际发生工资100万,其中管理费用50万,销售费用50万,实际发生劳务派遣人员费用10万(计入管理费用)。那么企业所得税汇算清缴申报表填写如下: 其实这样也就完事了。但是对于有些企业,比如国企、上市公司,他们是相对规范的,他们在核算时候就会严格按准则执行,这个时候从口径统计和税务申报上都和账务存在差异,那么实际在申报时候就需要做一个口径重分类来进行调整申报。比如,你在核算时候把10万劳务派遣费用都计入了应付职工薪酬相应的科目,但是在填写所得税汇算清缴报表的时候,你需要把这部分金额对应剔除掉,并按照上面申报表方式填写。如果你不剔除,口径就有误,会增加工资薪金作为其他费用的扣除标准,更不符合企业所得税的规定。这就是正常情况下企业按照协议(合同)约定直接支付给劳务派遣公司的费用下核算和所得税申报的一个理论和实操的方法。但是我们经常也有这种情况发生,比如比如二哥税税念公司2022年实际发生工资100万,其中管理费用50万,销售费用50万,支付劳务派遣公司10万劳务派遣费用,除此之外,逢年过节,企业还直接造表给劳务派遣人员发过节费,比如发了1万过节费,这1万过节费是没通过劳务派遣公司,直接发到劳务派遣人员手里的。那这部分怎么核算,怎么申报?核算其实前面也说了,如果企业严格按职工薪酬准则,发放时候就把这部分计入职工薪酬工资了,那这个时候,企业所得税也是允许企业按工资薪酬扣除的,而且可以做为其他费用的计算基数。《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第三条规定,企业接受外部劳务派遣用工所实际发生的费用,应分两种情况按规定在税前扣除:按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中属于工资薪金支出的费用,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

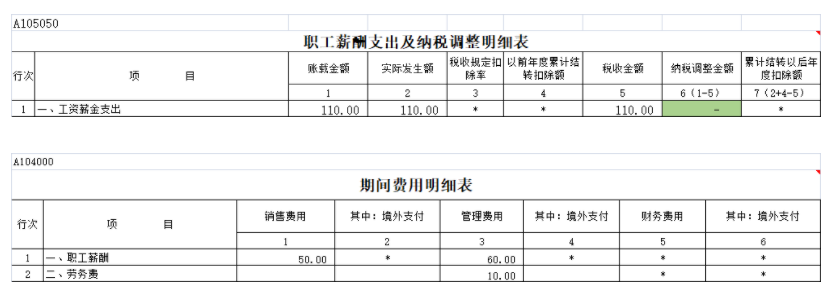

其实这样也就完事了。但是对于有些企业,比如国企、上市公司,他们是相对规范的,他们在核算时候就会严格按准则执行,这个时候从口径统计和税务申报上都和账务存在差异,那么实际在申报时候就需要做一个口径重分类来进行调整申报。比如,你在核算时候把10万劳务派遣费用都计入了应付职工薪酬相应的科目,但是在填写所得税汇算清缴报表的时候,你需要把这部分金额对应剔除掉,并按照上面申报表方式填写。如果你不剔除,口径就有误,会增加工资薪金作为其他费用的扣除标准,更不符合企业所得税的规定。这就是正常情况下企业按照协议(合同)约定直接支付给劳务派遣公司的费用下核算和所得税申报的一个理论和实操的方法。但是我们经常也有这种情况发生,比如比如二哥税税念公司2022年实际发生工资100万,其中管理费用50万,销售费用50万,支付劳务派遣公司10万劳务派遣费用,除此之外,逢年过节,企业还直接造表给劳务派遣人员发过节费,比如发了1万过节费,这1万过节费是没通过劳务派遣公司,直接发到劳务派遣人员手里的。那这部分怎么核算,怎么申报?核算其实前面也说了,如果企业严格按职工薪酬准则,发放时候就把这部分计入职工薪酬工资了,那这个时候,企业所得税也是允许企业按工资薪酬扣除的,而且可以做为其他费用的计算基数。《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第三条规定,企业接受外部劳务派遣用工所实际发生的费用,应分两种情况按规定在税前扣除:按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中属于工资薪金支出的费用,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。 但是如果企业在实际核算时候直接将这1万计入了劳务费,并没有在职工薪酬核算,那所得税申报时候就要留意了,你在填写时候需要区分,把这1万填写到50表工资薪金栏次去,填写方式如上。这样才符合企业所得税的规定。当然这个时候还面临一个问题,个人所得税你扣没扣?毕竟这部分你是直接支付给劳务派遣的。总之劳务派遣在核算和税收方面的口径差异,大家要特别留意,二哥个人倾向于别搞那么复杂,特别是中小企业,尽量保持核算和税收口径的一致性,简单高效。也尽量别单独直接支付劳务派遣人员费用,如果支付了,也建议通过劳务派遣公司过一次,取得发票扣除,保持同一个业务操作方式的一致性,也规避个税的风险。

但是如果企业在实际核算时候直接将这1万计入了劳务费,并没有在职工薪酬核算,那所得税申报时候就要留意了,你在填写时候需要区分,把这1万填写到50表工资薪金栏次去,填写方式如上。这样才符合企业所得税的规定。当然这个时候还面临一个问题,个人所得税你扣没扣?毕竟这部分你是直接支付给劳务派遣的。总之劳务派遣在核算和税收方面的口径差异,大家要特别留意,二哥个人倾向于别搞那么复杂,特别是中小企业,尽量保持核算和税收口径的一致性,简单高效。也尽量别单独直接支付劳务派遣人员费用,如果支付了,也建议通过劳务派遣公司过一次,取得发票扣除,保持同一个业务操作方式的一致性,也规避个税的风险。素材来源:二哥税税念

关键词:

- 直接支付给劳务派遣人员的费用扣除大不同 2023-05-06 10:13:24

- 航天小学教师团支部观看爱国影片,厚植家国情怀 2023-05-06 10:17:59

- 成都市磨子桥小学举行市级名师课题开题会 2023-05-06 10:10:39

- 阳光体育伴成长,繁江小学运动健儿“绳”彩飞扬! 2023-05-06 10:14:56

- 润泽幼儿园:践行儿童友好,共筑爱的教育-世界即时 2023-05-06 10:05:38

- 宁夏大学校长彭志科一行到中国海洋大学调研 2023-05-06 10:13:00

- 即时焦点:宁夏大学校长彭志科一行到中国海洋大学调研 2023-05-06 10:20:29

- 【环球快播报】山东科技大学2023年本科综合评价招生章程 2023-05-06 10:18:55

- 焦点短讯!山东科技大学2023年本科综合评价招生章程 2023-05-06 10:05:12

- 青岛大学2023年本科综合评价招生章程 每日快讯 2023-05-06 10:00:19

- 青岛大学2023年本科综合评价招生章程 2023-05-06 09:56:26

- 山东财经大学2023年本科综合评价招生章程_环球观速讯 2023-05-06 10:02:27

- 山东财经大学2023年本科综合评价招生章程 2023-05-06 10:16:38

- Upcoming Events at CISK 活动来袭,请查收 2023-05-06 10:09:40

- QISS Welcomes WASC!QISS 智能启航,砥砺前行-环球观速讯 2023-05-06 10:10:01

- 世界新动态:追梦第2站 | 华侨港澳台高中课程 2023-05-06 10:02:31

- 在校大学生可以考cpa吗?附备考攻略 2023-05-06 10:03:00

- 回村度假治好了我的精神内耗 每日快看 2023-05-06 10:16:01

- 《银河护卫队3》:有一群伙伴比啥都浪漫 2023-05-06 10:15:11

- 悬疑爆款 独家焦点 2023-05-06 10:04:59

- 一路走一路画,让美好有迹可循_世界新要闻 2023-05-06 09:59:50

- 全球视点!再造设计师,把记忆与情感缝入针脚 2023-05-06 10:06:50

- “强基计划”第四年,有何新变化 2023-05-06 10:07:08

- 河南工学院优秀校友李准荣获全国五一劳动奖章 2023-05-06 09:57:54

- 世界热议:兰州石化职业技术大学组织召开5月份教学工作例会 2023-05-06 09:46:35

- 江汉大学获批首批湖北省卓越工程师校企联合培养项目 2023-05-06 09:42:35

- 教育部、中消协开展校外培训“平安消费”专项行动 2023-05-06 09:57:20

- 楼阳生到哈工大郑州研究院调研 今日快看 2023-05-06 09:58:23

- 天天热推荐:中级经济师《人力资源》每日一练(2023.05.06) 2023-05-06 09:50:40

- 中级经济师《工商管理》每日一练(2023.05.06) 天天新动态 2023-05-06 09:55:08

- 中级经济师《人力资源》每日一练(2023.05.06) 每日消息 2023-05-06 09:41:51

- 全球热资讯!中级经济师《工商管理》每日一练(2023.05.06) 2023-05-06 09:39:03

- 中级经济师《财政税收》每日一练(2023.05.06)-世界最新 2023-05-06 09:47:41

- 快消息!中级经济师《金融》每日一练(2023.05.06) 2023-05-06 09:31:37

- 焦点消息!中级经济师《财政税收》每日一练(2023.05.06) 2023-05-06 09:40:06

- 西安城市建设职业学院2022年江苏招生计划 2023-05-06 09:43:32

- 中级经济师《金融》每日一练(2023.05.06) 世界即时看 2023-05-06 09:51:02

- 中级经济师《建筑与房地产》每日一练(2023.05.06) 2023-05-06 09:41:21

- 西安城市建设职业学院2022年湖北招生计划 2023-05-06 09:40:10

- 西安城市建设职业学院2022年甘肃招生计划 2023-05-06 09:35:11

- 西安城市建设职业学院2022年各省市招生计划汇总 2023-05-06 09:45:28

- 西安城市建设职业学院2022年河南招生计划 2023-05-06 09:41:28

- 南通小题课时作业本三年级下册数学参考答案-世界消息 2023-05-06 09:32:09

- 南通小题课时作业本三年级下册语文参考答案 2023-05-06 09:51:44

- 最新城南旧事读书心得50字(三篇) 2023-05-06 09:32:36

- 2024国家公务员考试申论公文写作之发言稿怎么写 当前快报 2023-05-06 09:50:36

- 当前动态:2023年不再是孩子作文600字(三篇) 2023-05-06 09:32:46

- 2024国家公务员考试申论指导:如何写好文章标题_全球信息 2023-05-06 09:49:18

- 2024国家公务员考试申论范文:激活经济发展新活力 2023-05-06 09:42:22

- 全球讯息:最新《上帝也疯狂》观后感400字(三篇) 2023-05-06 09:38:50

x

广告

x

广告