研发活动中形成产品、下脚料对外销售的税会处理

2022-12-28 18:06:39 来源:教育在线

(资料图)

(资料图)

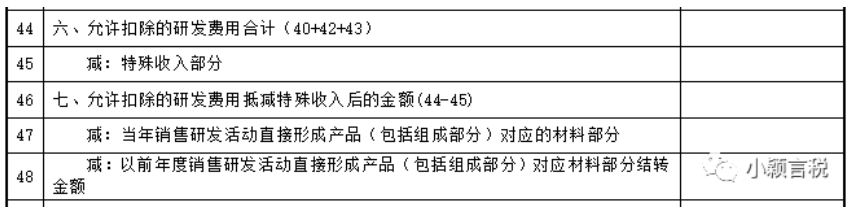

第44行-45行,反映了总局2017年第40号:企业取得研发过程中形成的下脚料、残次品、中间试制品等特殊收入,在计算确认收入当年的加计扣除研发费用时,应从已归集研发费用中扣减该特殊收入,不足扣减的,加计扣除按零计算。第46行——48行,反映了直接投入费用——材料的归集中:企业研发活动直接形成产品或作为组成部分形成的产品对外销售的,研发费用中对应的材料部分不得加计扣除。产品销售与对应的材料费用发生在不同纳税年度且材料费用已计入研发费用的,可在销售当年以对应的材料费用发生额直接冲减当年的研发费用,不足冲减的,结转以后年度继续冲减。由于下脚料等特殊收入不结转冲减,先冲减特殊收入后冲减产品对应的材料部分。三、会计分录模板根据2021年12月30日发布的《企业会计准则解释第15号》规定,企业将固定资产达到预定可使用状态前或者研发过程中产出的产品或副产品对外销售的, 应当按照《企业会计准则第 14 号—— 收入》、《企业会计准 则第 1 号—— 存货》等规定,对试运行销售相关的收入和成本分别进行会计处理,计入当期损益,不应将试运行销售相关收入抵销相关成本后的净额冲减固定资产成本或者研发支出。试运行产出的有关产品或副产品在对外销售前,符合 《企业会计准则第 1 号—— 存货》规定的应当确认为存货, 符合其他相关企业会计准则中有关资产确认条件的应当确认为相关资产。本解释所称“固定资产达到预定可使用状态前产出的产品或副产品”,包括测试固定资产可否正常运转时产出的样品等情形。(一)研发支出符合资本化条件借:研发支出—资本化支出贷:原材料/应付职工薪酬/银行存款等科目达到预定用途之后,结转到无形资产借:无形资产贷:研发支出—资本化支出研究开发过程中产出产品或下脚料时:借:库存商品贷:研发支出—资本化支出产品或下脚料对外销售时:借:银行存款贷:主营业务收入应交税费—应交增值税(销项税额)借:主营业务成本贷:库存商品(二)研究阶段的支出或开发阶段不符合资本化条件时:借:研发支出—费用化支出贷:原材料/应付职工薪酬/银行存款等月末,结转当期损益:借:管理费用—研发费用贷:研发支出—费用化支出研究开发过程中产出产品或副产品时:借:库存商品贷:研发支出—费用化支出/研发费用产品或下脚料对外销售时:借:银行存款贷:主营业务收入贷:应交税费—应交增值税(销项税额)借:主营业务成本贷:库存商品

第44行-45行,反映了总局2017年第40号:企业取得研发过程中形成的下脚料、残次品、中间试制品等特殊收入,在计算确认收入当年的加计扣除研发费用时,应从已归集研发费用中扣减该特殊收入,不足扣减的,加计扣除按零计算。第46行——48行,反映了直接投入费用——材料的归集中:企业研发活动直接形成产品或作为组成部分形成的产品对外销售的,研发费用中对应的材料部分不得加计扣除。产品销售与对应的材料费用发生在不同纳税年度且材料费用已计入研发费用的,可在销售当年以对应的材料费用发生额直接冲减当年的研发费用,不足冲减的,结转以后年度继续冲减。由于下脚料等特殊收入不结转冲减,先冲减特殊收入后冲减产品对应的材料部分。三、会计分录模板根据2021年12月30日发布的《企业会计准则解释第15号》规定,企业将固定资产达到预定可使用状态前或者研发过程中产出的产品或副产品对外销售的, 应当按照《企业会计准则第 14 号—— 收入》、《企业会计准 则第 1 号—— 存货》等规定,对试运行销售相关的收入和成本分别进行会计处理,计入当期损益,不应将试运行销售相关收入抵销相关成本后的净额冲减固定资产成本或者研发支出。试运行产出的有关产品或副产品在对外销售前,符合 《企业会计准则第 1 号—— 存货》规定的应当确认为存货, 符合其他相关企业会计准则中有关资产确认条件的应当确认为相关资产。本解释所称“固定资产达到预定可使用状态前产出的产品或副产品”,包括测试固定资产可否正常运转时产出的样品等情形。(一)研发支出符合资本化条件借:研发支出—资本化支出贷:原材料/应付职工薪酬/银行存款等科目达到预定用途之后,结转到无形资产借:无形资产贷:研发支出—资本化支出研究开发过程中产出产品或下脚料时:借:库存商品贷:研发支出—资本化支出产品或下脚料对外销售时:借:银行存款贷:主营业务收入应交税费—应交增值税(销项税额)借:主营业务成本贷:库存商品(二)研究阶段的支出或开发阶段不符合资本化条件时:借:研发支出—费用化支出贷:原材料/应付职工薪酬/银行存款等月末,结转当期损益:借:管理费用—研发费用贷:研发支出—费用化支出研究开发过程中产出产品或副产品时:借:库存商品贷:研发支出—费用化支出/研发费用产品或下脚料对外销售时:借:银行存款贷:主营业务收入贷:应交税费—应交增值税(销项税额)借:主营业务成本贷:库存商品本文由小颖言税原创,转载请注明来源。

- 研发活动中形成产品、下脚料对外销售的税会处理 2022-12-28 18:06:39

- 环球焦点!天津国际小学学费多少钱一个月? 2022-12-28 17:55:50

- 【提醒】2022年末前企业要提前做好这九件事 2022-12-28 18:04:29

- 每日播报!有些差额发票真的得把人搞懵 2022-12-28 17:54:27

- 全球焦点!北京国际初中一年住宿费是多少? 2022-12-28 18:01:36

- 当前短讯!在国内就可以参加的海外考试有哪些? 2022-12-28 18:14:14

- 全球观天下!武外英中AL剑桥国际高中春季班招生进行中 2022-12-28 18:00:49

- 江西省南昌三中青云谱校区圆满举办排球比赛 2022-12-28 17:49:53

- 江西省安义县龙津中学举行七年级学生广播体操比赛 2022-12-28 18:06:28

- 江西省南昌县莲塘二中2022年科研创新之路收获满满 2022-12-28 17:51:00

- 西南医科大学召开审计委员会全体会议 2022-12-28 18:03:36

- 2022年12月甘肃英语四六级成绩查询时间入口 2022-12-28 18:00:57

- 2022年12月青海英语四六级成绩啥时候出来 2022-12-28 18:02:34

- 世界头条:2022年12月海南英语4级考试成绩什么时候出 2022-12-28 17:53:18

- 全球短讯!全球气候变化演讲稿(三篇) 2022-12-28 17:52:48

- 华西秋雨是指什么 对农业的影响是 2022-12-28 17:45:38

- 今日聚焦!2022年电信客服年终总结(十篇) 2022-12-28 17:39:31

- 当前短讯!关于坚持的优秀作文素材摘抄 好句好段积累 2022-12-28 17:49:20

- 快资讯丨2023年电话客服职业个人工作总结怎么写(10篇) 2022-12-28 17:53:28

- 开元盛世出现的表现是什么 具体指什么 2022-12-28 17:44:16

- 环球热门:隋朝统一的过程是什么 有怎样的意义 2022-12-28 17:36:10

- 每日快播:围绕幸福为话题的作文素材摘抄 好句好段积累 2022-12-28 17:52:37

- 天天速递!英国留学使用银行卡的五大技巧是什么 2022-12-28 17:05:30

- 全球报道:国美继续加码直播带货,董事长黄秀虹将首次露面 2022-12-28 17:16:08

- 世界简讯:留学法国奖学金申请要注意什么细节问题 2022-12-28 16:59:50

- 羽绒季品牌混战升级,加拿大鹅拓展产品线筑护城河 2022-12-28 16:59:43

- 世界微速讯:呼唤更多工业题材佳作 2022-12-28 17:10:11

- 天天微速讯:新加坡管理大学会计申请条件是什么 2022-12-28 16:57:04

- 武汉艺术生文化课|面对改变 考生该如何备考 2022-12-28 17:07:37

- 焦点速读:我 二年级写人作文200字 2022-12-28 17:05:30

- 云南研究生成绩什么时候出 在哪查成绩 2022-12-28 17:15:42

- 全球动态:游柳浪闻莺 四年级旅游作文400字 2022-12-28 17:02:04

- 当前报道:日语院校排名 日语专业的大学,排名。 2022-12-28 17:02:23

- 全球观速讯丨我 关于写人作文100字 2022-12-28 17:20:40

- 西藏研究生成绩什么时候出 在哪查成绩 2022-12-28 17:09:53

- 西湖 四年级写景作文200字 2022-12-28 17:02:37

- 陕西研究生成绩什么时候出 在哪查成绩 2022-12-28 17:20:31

- 天天信息:中国学生去帝京平成大学留学有什么申请条件 2022-12-28 16:59:01

- 小乌龟观察记 观察乌龟的作文400字 2022-12-28 17:09:17

- 环球最资讯丨甘肃研究生成绩什么时候出 在哪查成绩 2022-12-28 17:14:33

- 青海研究生成绩什么时候出 在哪查成绩 2022-12-28 17:07:28

- 环球今热点:二年级状物作文300字 我家的黑白电视机 2022-12-28 16:57:06

- 环球快看点丨万事开头难 四年级学游泳作文700字 2022-12-28 17:15:34

- 天天新消息丨宁夏研究生成绩什么时候出 在哪查成绩 2022-12-28 17:06:31

- 【天天报资讯】国图第十八届文津图书奖正式启动 2022-12-28 17:08:20

- 焦点精选!二年级叙事作文300字 奶奶的口头禅 2022-12-28 17:04:32

- 全球速讯:俄罗斯研究生留学申请的具体步骤一览 2022-12-28 17:18:14

- 今日热搜:新疆研究生成绩什么时候出 在哪查成绩 2022-12-28 17:13:10

- 实时焦点:恭王府博物馆英文网站全新亮相 2022-12-28 16:59:53

- 【速看料】2022年北京市文化旅游体验基地发布 2022-12-28 17:04:33

x

广告

x

广告