公司用现金奖励员工合法吗?

公司用现金奖励员工合法吗?

(资料图片仅供参考)

(资料图片仅供参考)

很明显,老板是为了逃税才发的现金。但是我手上没有证据,可以向税务部门举报吗?

解答:

不要动不动就那么想,很多时候和很多场景下,直接发放现金具有更大的视觉冲击力。

根据《现金管理暂行条例》规定,对于单位发放工资、津贴、奖金等都是可以合法使用现金的,且不管金额大小。

老板通过现金发放奖金,目的就是为了刺激员工的积极性,不要把所有的老板都想的那么坏。

正如线下交易一样,如果对方作为销售方拒绝收取现金,马上就有人出来举报商家违法;但是,人家收取现金的,可能有人又会想该商家是不是又偷税了?!

真的是左右为难!

至于老板发奖金需要交税,也是缴纳个人所得税,也是应该扣领奖的员工,老板并没有多支出,老板为什么要去做这个“烂好人”呢?!

我公司有部分外派员工,这些外派员工取得的境外所得如何进行申报?

解答:

《财政部 税务总局关于境外所得有关个人所得税政策的公告》(财政部 税务总局公告2020年第3号号,以下简称财税公告2020年第3号)第十一条规定:

居民个人被境内企业、单位、其他组织(以下称派出单位)派往境外工作,取得的工资薪金所得或者劳务报酬所得,由派出单位或者其他境内单位支付或负担的,派出单位或者其他境内单位应按照个人所得税法及其实施条例规定预扣预缴税款。

居民个人被派出单位派往境外工作,取得的工资薪金所得或者劳务报酬所得,由境外单位支付或负担的,如果境外单位为境外任职、受雇的中方机构(以下称中方机构)的,可以由境外任职、受雇的中方机构预扣税款,并委托派出单位向主管税务机关申报纳税。中方机构未预扣税款的或者境外单位不是中方机构的,派出单位应当于次年2月28日前向其主管税务机关报送外派人员情况,包括:外派人员的姓名、身份证件类型及身份证件号码、职务、派往国家和地区、境外工作单位名称和地址、派遣期限、境内外收入及缴税情况等。

中方机构包括中国境内企业、事业单位、其他经济组织以及国家机关所属的境外分支机构、子公司、使(领)馆、代表处等。

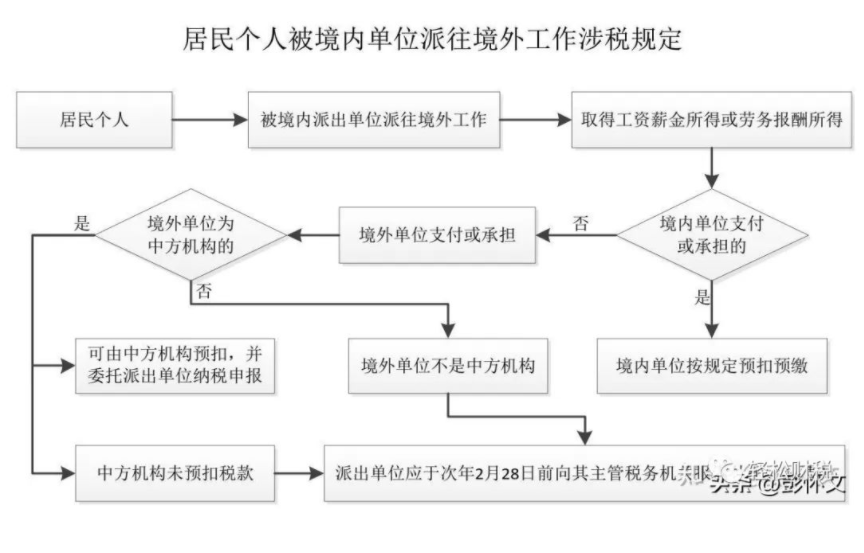

对上述规定,通过流程图来捋顺一下思路:

《个人所得税法》第十三条规定,居民个人从中国境外取得所得的,应当在取得所得的次年三月一日至六月三十日内申报纳税。

财税公告2020年第3号第七条也规定:居民个人从中国境外取得所得的,应当在取得所得的次年3月1日至6月30日内申报纳税(综合所得年度汇算清缴)。

根据财税公告2020年第3号第八条规定,居民个人取得境外所得纳税申报地点分四种情况:在境内有任职、受雇单位,则向中国境内任职、受雇单位所在地主管税务机关办理纳税申报。

企业承担诉讼费(包含误工补贴等)能否在税前扣除吗?

解答:

《企业所得税法》第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

如果企业因为法院的判决(裁决)或调解,需要承担诉讼费(包含误工补贴等),该官司跟“企业取得收入有关”,比如购销合同违约、劳动合同纠纷、企业送货车发生的交通事故等,是可以在税前扣除的。

股权转让应纳所得税是否还可以分 5 年递延纳税吗?

解答:

《国家税务总局关于企业取得财产转让等所得企业所得税处理问题的公告》(国家税务总局公告2010年第19号)规定:企业取得财产(包括各类资产、股权、债权等)转让收入、债务重组收入、接受捐赠收入、无法偿付的应付款收入等,不论是以货币形式、还是非货币形式体现,除另有规定外,均应一次性计入确认收入的年度计算缴纳企业所得税。

《财政部 国家税务总局关于非货币性资产投资企业所得税政策问题的通知》(财税[2014]116号)第一条规定:居民企业(以下简称企业)以非货币性资产对外投资确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。

股权,本身也属于非货币性资产,因此如果是单纯的对外转让股权的,应一次性计入确认收入的年度计算缴纳企业所得税;如果是以股权对外投资(以A股权换取B股权)的,满足财税[2014]116号规定,也就是国家税务总局公告2010年第19号中的“另有规定”,可以按规定在5年内递延纳税。

来源:本文由财税早知道整理发布,素材来源:财税智囊团、轻松财税。内容仅供读者学习、交流之目的。如有不妥,请联系删除。

- 公司用现金奖励员工合法吗? 2022-10-27 09:06:47

- 专家精准指导 美岸小学区级数学课题开题论证会顺利召开 2022-10-27 08:58:11

- 【当前独家】宣汉县普光镇中心校开展防性侵主题班会 2022-10-27 09:10:06

- “光盘”有妙招!北部新城学校学子养成文明就餐好习惯 2022-10-27 08:55:03

- 卖废料收到的款项怎么做会计处理? 2022-10-27 09:06:08

- 农贸市场设计图农贸市场设计图简笔画 2022-10-27 08:57:23

- 江苏泰州2023年7月自考成绩查询入口(已开通) 2022-10-27 08:55:03

- 宣汉县东乡小学举行2022年下期书法与写作大赛 2022-10-27 09:15:16

- 每日资讯:厉害了!9岁娃电脑做思维导图总结知识点 2022-10-27 08:52:37

- 普高转学国际学校好转吗? 2022-10-27 09:01:46

- 环球动态:江苏泰州2023年4月自考准考证打印时间:考前一周 2022-10-27 08:53:07

- 热文:造价工程师精讲经验,造价工程师实操 2022-10-27 09:09:15

- 四川2023空军招飞初选检测安排来了 2022-10-27 08:54:27

- 大竹县观音小学:聚焦群文阅读 感悟语文魅力 2022-10-27 08:52:58

- 江苏泰州2023年10月自学考试时间:10月22日-25日 2022-10-27 08:54:04

- 明明已经申报了,为何还出现在未申报名单里 2022-10-27 08:55:00

- 2023年河北廊坊市私立小学插班生有学籍吗? 2022-10-27 09:16:47

- 每日观察!从新版《职业教育专业简介》看职教高质量发展 2022-10-27 09:07:27

- 今亮点!温泉小学:送教下乡促教研 名师引领展风采 2022-10-27 08:56:46

- 天天简讯:方家咀乡中心幼儿园开展家委会进校园活动 2022-10-27 09:02:32

- 热议:展示中国青年工匠技艺的世界舞台 2022-10-27 09:13:00

- 资讯:祝贺!世界技能大赛特别赛中国已获15金 2022-10-27 09:10:37

- 2022年中级经济师《建筑与房地产》精选练习题(10) 2022-10-27 09:03:04

- 全球热文:2023浙江舞蹈类统考准考证打印时间及入口 2022-10-27 09:05:49

- 热讯:2022年中级经济师《建筑与房地产》精选练习题(11) 2022-10-27 09:07:30

- 世界热讯:2022年上海二级建造师报名时间:10月28日-11月3日 2022-10-27 09:08:53

- 安徽2022下半年英语四六级报名开始时间和截止时间 2022-10-27 09:04:18

- 石棉县希望小学多彩服务为“双减”政策注入新动能 2022-10-27 08:49:42

- 天天信息:诚信3.15,南京新协和始终在践行 健康资讯 2022-10-27 08:55:53

- 世界速看:2023国考行测:“查重”带你一窥判断推理 2022-10-27 08:57:16

- 青神:“普职融通”推动两类高中协调优质发展 2022-10-27 09:01:05

- 成都西部痛风风湿医院 新一代msus临床应用数据 健康资讯 2022-10-27 08:55:00

- 川南幼专:推广普通话,绘制同心圆 2022-10-27 09:09:25

- 上海玫瑰整形医院双眼皮手术 轻松拥有靓丽双眼 健康资讯 2022-10-27 08:48:05

- 2022下半年重庆教师资格证准考证打印入口 2022-10-27 09:08:27

- 2022年下半年广东教师资格考试打印准考证有关事宜的通知 2022-10-27 09:08:33

- 当前关注:展示中国青年工匠技艺的世界舞台 2022-10-27 08:59:31

- 听非遗讲故事|千年邢窑 历久弥新 2022-10-27 08:51:24

- 在现实中不断碰撞的通识教育 2022-10-27 08:47:25

- 生活中常见的青色,竟然隐藏着这么多文化密码! 2022-10-27 09:04:09

- 即时看!弘扬中国非遗的“洋村民” 2022-10-27 08:55:21

- 成都西部痛风风湿医院专家揭秘痛风和盐的关系 健康资讯 2022-10-27 09:01:50

- 小小的盐竟然有美容作用 清洁毛孔平衡油脂分泌 厨房窍门 2022-10-27 08:48:13

- 环球观点:徐州医科大学入围US News2023世界大学排行榜 2022-10-27 08:42:36

- 新资讯:堪察加猎鹰成俄罗斯网红 2022-10-27 08:05:04

- 环球热消息:秘鲁首都十月变身紫色之城 2022-10-27 08:12:55

- 热点评!留学择校如何选:四大权威世界大学排名对比 2022-10-27 08:04:37

- 为什么第二学历显示专升本 2022-10-27 08:06:52

- 环球热点评!成考录取后能不能改专业,有哪些要求 2022-10-27 07:57:58

- 通讯!简述建筑设备的概念 2022-10-27 07:57:19