减资和注销两种股权转让税收差异分析

2023-04-25 09:11:34 来源:三洗后税

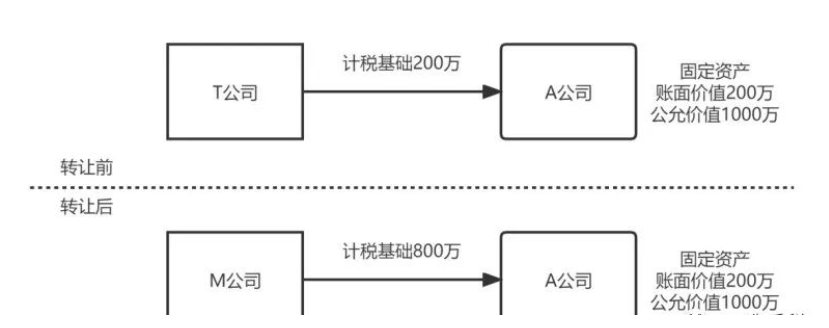

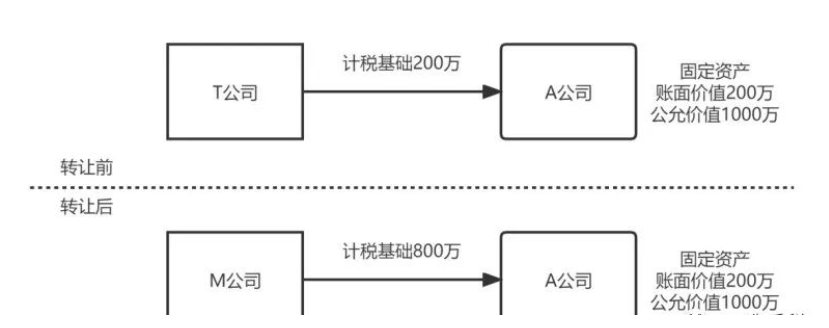

剩余内容,展开全文 法人股东在从其投资的企业退出时,很多时候是通过减资和注销方式退出,但减资和注销两种方式,适用的企业所得税政策却不同。案例如下:案例1:甲公司系A公司的设立股东,对A公司投资成本200万,后甲公司将A公司50%的股权转让给乙公司,转让价格为200万。2022年底,A公司的净资产为600万,其中注册资本为200万,留存收益为400万,甲公司和乙公司各占50%股权。减资方式根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)的规定,“投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得。”可见减资的企业所得税计算顺序系:1、初始投资成本收回;2、股息所得;3、投资转让所得。假设上述案例1中,乙公司以减资方式退出,取得对价为300万,1、其中200万系初始投资成本收回;2、剩余100万系股息所得;3、投资转让所得为零。股息所得免税,乙公司无需需要确认应纳税所得额。如果其中乙公司为非居民企业,相比居民企业而言,就股息所得需要多缴纳100*10%=10万的预提所得税(不考虑协定待遇)。注销方式根据《财政部国家税务总局关于企业清算业务企业所得税处理若干问题的通知》(财税[2009]60号)的规定,“被清算企业的股东分得的剩余资产的金额,其中相当于被清算企业累计未分配利润和累计盈余公积中按该股东所占股份比例计算的部分,应确认为股息所得;剩余资产减除股息所得后的余额,超过或低于股东投资成本的部分,应确认为股东的投资转让所得或损失。”可见注销的企业所得税计算顺序系:1、股息所得;2、初始投资成本收回;3、投资转让所得。假设上述案例1中,乙公司以注销方式退出,取得对价为300万,1、其中200万系股息所得(400*50%);2、100万系初始投资成本收回(小于投资成本200万);3、投资转让损失100万(200-100)。股息所得免税,乙公司确认投资转让损失100万。如果其中乙公司为非居民企业,相比居民企业而言,就股息所得需要多缴纳200*10%=20万的预提所得税,且投资转让损失100万无法用于弥补亏损。可见,同样A公司,其股东乙公司选择减资和注销两种方式退出,产生的企业所得税结果却完全不同,究其原因,笔者个人认为政策的立意,应该是想在注销这一公司最终环节,试图充分消除重复征税。具体分析如下:中国的企业所得税实施的是古典所得税制度,即对公司所得缴纳企业所得税后,还对公司股东取得的分配所得再行征税,实际上存在公司和股东层面双重征税的经济性重复征税问题,当然这是目前我国选择的税制决定的。如果股权架构涉及两层以上,例如A公司→B公司→C公司这种多层股权架构下,C公司取得所得完税后,分配给B公司,B公司仍需纳税,完税后再分配给C公司,C公司还需纳税,还涉及三重及多重的重复纳税问题了。因此,企业所得税法规定了符合条件的居民间股息所得免税,可以消除很大一部分重复纳税的问题,即公司所得缴纳企业所得税后,对应完税后的所得再行分配给法人股东时,无需再纳税,这就一定程度上消除了公司和股东层面的重复纳税,可以确保一项所得,在公司及其法人股东层面只缴纳一遍企业所得税。但是,当涉及股权转让等情况时,仍会产生重复纳税,看下面一个案例:案例2:假设T公司持有A公司股权,投资计税基础(投资成本)为200万,A公司仅拥有一项资产,该资产的账面成本(等于计税基础)为200万,公允价值为1000万。T公司将A公司股权转让给M公司,转让价格为800万(A公司未来处置资产需缴纳200万的所得税)。转让完成后,A公司处置资产并注销清算。 股权转让T公司应确认所得:800-200=600万,但这里可以发现会存在一个问题,就是转让后,A公司再处置资产时,还是要确认800万的所得,这里是存在经济性重复纳税的问题,即一项资产的所得,在A公司、T公司即公司和股东层面确认了两遍。在案例2中,如果A公司注销清算,按照财税[2009]60号文的规定,A公司处置资产后,缴纳200万所得税后,将800万剩余资产分配给M公司时,由于其中600万留存收益部分应优先第一顺位确认为免税股息所得,其次的200万才作为投资成本收回,M公司就应确认投资亏损800-200=600万,和之前T公司确认的600万所得抵消了。这样截至到A公司注销,重复征税的问题最终解决。但A公司注销清算时,如果按照2011年第34号公告的顺序,第一顺位先确认投资成本收回,则由于投资成本和收回金额一致,M公司没有投资损失。这样截至到A公司注销最后一个环节,重复征税的问题都无法得到解决,以后再也无法解决了。可见,注销时应税所得的计算顺序,实质上是为了解决重复征税的问题而做的特殊考虑。由于注销是企业存续的最终一个环节,通过优先确认股息的方式,可以在这最终环节尽量解决历史过程中的重复征税问题。而在减资环节,由于公司仍存续,股东减资退出时的应税所得计算,更多强调其真实的投资收益,即优先确认投资成本收回的方式来计算应税所得更能真实反应投资收益,重复征税的问题可留待在后续解决。而上述案例1中涉及非居民企业股东注销和减资的差异,注销的税负成本较减资甚至更高,一方面系由于非居民企业的股息一般不予免税,另一方面由于其投资亏损无法得到弥补。我们认为注销政策的原意主要还是解决居民企业重复征税的问题,但同时又“误伤”到了非居民企业,这可能也是无奈之举。

股权转让T公司应确认所得:800-200=600万,但这里可以发现会存在一个问题,就是转让后,A公司再处置资产时,还是要确认800万的所得,这里是存在经济性重复纳税的问题,即一项资产的所得,在A公司、T公司即公司和股东层面确认了两遍。在案例2中,如果A公司注销清算,按照财税[2009]60号文的规定,A公司处置资产后,缴纳200万所得税后,将800万剩余资产分配给M公司时,由于其中600万留存收益部分应优先第一顺位确认为免税股息所得,其次的200万才作为投资成本收回,M公司就应确认投资亏损800-200=600万,和之前T公司确认的600万所得抵消了。这样截至到A公司注销,重复征税的问题最终解决。但A公司注销清算时,如果按照2011年第34号公告的顺序,第一顺位先确认投资成本收回,则由于投资成本和收回金额一致,M公司没有投资损失。这样截至到A公司注销最后一个环节,重复征税的问题都无法得到解决,以后再也无法解决了。可见,注销时应税所得的计算顺序,实质上是为了解决重复征税的问题而做的特殊考虑。由于注销是企业存续的最终一个环节,通过优先确认股息的方式,可以在这最终环节尽量解决历史过程中的重复征税问题。而在减资环节,由于公司仍存续,股东减资退出时的应税所得计算,更多强调其真实的投资收益,即优先确认投资成本收回的方式来计算应税所得更能真实反应投资收益,重复征税的问题可留待在后续解决。而上述案例1中涉及非居民企业股东注销和减资的差异,注销的税负成本较减资甚至更高,一方面系由于非居民企业的股息一般不予免税,另一方面由于其投资亏损无法得到弥补。我们认为注销政策的原意主要还是解决居民企业重复征税的问题,但同时又“误伤”到了非居民企业,这可能也是无奈之举。

股权转让T公司应确认所得:800-200=600万,但这里可以发现会存在一个问题,就是转让后,A公司再处置资产时,还是要确认800万的所得,这里是存在经济性重复纳税的问题,即一项资产的所得,在A公司、T公司即公司和股东层面确认了两遍。在案例2中,如果A公司注销清算,按照财税[2009]60号文的规定,A公司处置资产后,缴纳200万所得税后,将800万剩余资产分配给M公司时,由于其中600万留存收益部分应优先第一顺位确认为免税股息所得,其次的200万才作为投资成本收回,M公司就应确认投资亏损800-200=600万,和之前T公司确认的600万所得抵消了。这样截至到A公司注销,重复征税的问题最终解决。但A公司注销清算时,如果按照2011年第34号公告的顺序,第一顺位先确认投资成本收回,则由于投资成本和收回金额一致,M公司没有投资损失。这样截至到A公司注销最后一个环节,重复征税的问题都无法得到解决,以后再也无法解决了。可见,注销时应税所得的计算顺序,实质上是为了解决重复征税的问题而做的特殊考虑。由于注销是企业存续的最终一个环节,通过优先确认股息的方式,可以在这最终环节尽量解决历史过程中的重复征税问题。而在减资环节,由于公司仍存续,股东减资退出时的应税所得计算,更多强调其真实的投资收益,即优先确认投资成本收回的方式来计算应税所得更能真实反应投资收益,重复征税的问题可留待在后续解决。而上述案例1中涉及非居民企业股东注销和减资的差异,注销的税负成本较减资甚至更高,一方面系由于非居民企业的股息一般不予免税,另一方面由于其投资亏损无法得到弥补。我们认为注销政策的原意主要还是解决居民企业重复征税的问题,但同时又“误伤”到了非居民企业,这可能也是无奈之举。

股权转让T公司应确认所得:800-200=600万,但这里可以发现会存在一个问题,就是转让后,A公司再处置资产时,还是要确认800万的所得,这里是存在经济性重复纳税的问题,即一项资产的所得,在A公司、T公司即公司和股东层面确认了两遍。在案例2中,如果A公司注销清算,按照财税[2009]60号文的规定,A公司处置资产后,缴纳200万所得税后,将800万剩余资产分配给M公司时,由于其中600万留存收益部分应优先第一顺位确认为免税股息所得,其次的200万才作为投资成本收回,M公司就应确认投资亏损800-200=600万,和之前T公司确认的600万所得抵消了。这样截至到A公司注销,重复征税的问题最终解决。但A公司注销清算时,如果按照2011年第34号公告的顺序,第一顺位先确认投资成本收回,则由于投资成本和收回金额一致,M公司没有投资损失。这样截至到A公司注销最后一个环节,重复征税的问题都无法得到解决,以后再也无法解决了。可见,注销时应税所得的计算顺序,实质上是为了解决重复征税的问题而做的特殊考虑。由于注销是企业存续的最终一个环节,通过优先确认股息的方式,可以在这最终环节尽量解决历史过程中的重复征税问题。而在减资环节,由于公司仍存续,股东减资退出时的应税所得计算,更多强调其真实的投资收益,即优先确认投资成本收回的方式来计算应税所得更能真实反应投资收益,重复征税的问题可留待在后续解决。而上述案例1中涉及非居民企业股东注销和减资的差异,注销的税负成本较减资甚至更高,一方面系由于非居民企业的股息一般不予免税,另一方面由于其投资亏损无法得到弥补。我们认为注销政策的原意主要还是解决居民企业重复征税的问题,但同时又“误伤”到了非居民企业,这可能也是无奈之举。来源:三洗后税

关键词:

- 减资和注销两种股权转让税收差异分析 2023-04-25 09:11:34

- 聚焦课程建设,成都三十八幼推动区域协同发展 2023-04-25 09:19:21

- 2023年云南成人本科报名流程具体在几月几号报考|信息 2023-04-25 09:09:51

- bim工程师报考时间多久,bim工程师报考时间 2023-04-25 09:13:37

- 这些发票认证误操作可更正 精彩看点 2023-04-25 09:01:34

- 东升丰乐幼儿园:聚焦创评,细致引领 2023-04-25 09:12:05

- 每日播报!三流父母走捷径,二流父母只爱钱,一流父母…… 2023-04-25 09:00:53

- 热资讯!石头咀镇中心幼儿园:家园“童”心 共“育”美好 2023-04-25 09:10:11

- “非遗+旅游” 贵州文旅融合“玩”出新花样 2023-04-25 09:04:30

- 今日快讯:晨会纪要2023年第31期 2023-04-25 09:04:31

- 第六届全国高校青年教师教学竞赛决赛举办 2023-04-25 08:59:31

- 全球观察:青青柳色新 娃娃柳仪乐(图) 2023-04-25 08:57:42

- 天天微头条丨阅读,让生命变得更加丰满多彩 2023-04-25 09:06:59

- 陇东学院召开2023届毕业生就业工作第三次推进会 2023-04-25 09:03:49

- 昆明近郊自驾游好去处推荐|天天观察 2023-04-25 08:49:13

- 高职院校提前招生 给考生和学校提个醒 2023-04-25 09:05:14

- 动态焦点:2023年“三支一扶”计划选派3.4万名高校毕业生 2023-04-25 09:02:20

- 全面提升技术技能人才培养水平 2023-04-25 08:46:54

- 职校教师专业发展的数字化转型之路|热点在线 2023-04-25 08:59:49

- 2023年韩娱结婚协议(3篇)_当前视讯 2023-04-25 08:44:21

- 有子女无财产离婚协议书(十九篇) 2023-04-25 08:46:27

- 黄金早报:今日影响黄金市场的重要新闻(2023/4/25) 2023-04-25 08:52:56

- 卓郎智能:4月24日获融资买入78.95万元 世界播资讯 2023-04-25 08:24:47

- 2004高考分数线湖南 2004年湖南高考录取分数线|世界速读 2023-04-25 08:02:48

- 1998河北高考分数线 1988—1998年天津市高考录取分数线 2023-04-25 08:14:36

- 观后感600字 观后感作文600字 2023-04-25 08:17:14

- 高考分数线如何定 高考的分数线是怎么定的?_观察 2023-04-25 08:04:19

- 留香_中考满分作文600字 中考满分作文600字:身边的风景 2023-04-25 08:04:44

- 河南高职院校排名郑州 郑州职业学校排名前十 世界今亮点 2023-04-25 08:08:41

- 《三国演义》读后感_名著读后感600字 读《追风筝的人》有感 2023-04-25 08:05:42

- 当前热门:高考分数线2000 陕西 2000年陕西高考录取分数线 2023-04-25 08:22:07

- 全球最新:守望五条岭 2023-04-25 08:10:23

- 胡澄:诗歌是一个人生命或人生的组成部分 天天快讯 2023-04-25 08:15:07

- 守望五条岭|世界热点评 2023-04-25 08:00:52

- 全球视讯!胡澄:诗歌是一个人生命或人生的组成部分 2023-04-25 08:19:13

- 实时:高考分数线值如何算重庆录取贵州成人 2023-04-25 08:14:46

- 高考分数线值如何算重庆录取贵州成人 天天信息 2023-04-25 08:21:57

- 北师教育如何高考辅导怎么样加盟 2023-04-25 08:14:43

- 环球热点评!高考记叙文如何写作绝佳范 2023-04-25 08:15:10

- 每日快看:北师教育如何高考辅导怎么样加盟 2023-04-25 08:03:47

- 高考记叙文如何写作绝佳范 2023-04-25 08:13:19

- 全球速递!高考理综如何考满分中能吗四川省有人吗 2023-04-25 08:20:00

- 阜阳上高中如何报名私立怎么|最新快讯 2023-04-25 08:07:25

- 高考理综如何考满分中能吗四川省有人吗 今日热搜 2023-04-25 08:18:58

- 全球热点评!阜阳上高中如何报名私立怎么 2023-04-25 08:09:01

- 大连民族大学如何转专业口碑 最新消息 2023-04-25 08:21:40

- 成都文理学院就业如何率怎么样在哪 2023-04-25 08:01:33

- 快播:大连民族大学如何转专业口碑 2023-04-25 08:13:37

- 成都文理学院就业如何率怎么样在哪-世界时讯 2023-04-25 08:23:16

- 世界资讯:学前教育专业专科能学吗男生? 2023-04-25 08:18:42

x

广告

x

广告