天天快讯:留抵退税,千万别计入营业外收入

财政部做出解读,明确指出留抵退税应该通过“应交税费—增值税留抵税额”明细科目进行核算。

(相关资料图)

(相关资料图)

但是实际上我们看财会【2016】22号文关于留抵退税科目的范围,其实其用途很单一,根本没有留抵退税这个用途。而且国家税务总局2016年第75号这份公告,把原增值税纳税人营改增之前的留抵税额只能抵扣货物劳务销项税额的规定,给废止了,相当于这个科目仅有的使用范围已经没了。

这次财政部解读把其又用于了留抵退税的核算,那么,财政部既然发了统一核算口径,那就按照做呗。

具体怎么做呢?

#1、纳税人在税务机关准予留抵退税时,按税务机关核准允许退还的留抵税额。

借记“应交税费——增值税留抵税额”科目

贷记“应交税费——应交增值税(进项税额转出)”科目。

#2、在实际收到留抵退税款项时,按收到留抵退税款项的金额

借记“银行存款”科目

贷记“应交税费——增值税留抵税额”科目。

#3、纳税人将已退还的留抵退税款项缴回并继续按规定抵扣进项税额时,按缴回留抵退税款项的金额

借记“应交税费——应交增值税(进项税额)”科目

贷记“应交税费——增值税留抵税额”科目

同时

借记“应交税费——增值税留抵税额”科目

贷记“银行存款”科目。

留抵退税政策在2022年算是火了一把,很多纳税人也是第一次接触留抵退税,问国家给了留抵退税的政策,是不是国家给的政府补助,收到退税是不是这样做账?

借:银行存款

贷:营业外收入

自然不是这样记账,收到钱就是收入了?不见得哦。这样记账就是没搞懂留抵退税的本质内容,也没有搞懂增值税的本质。

留抵退税的本质是什么呢?这个要从增值税计税原理说起。

增值税,顾名思义,就是对货物、劳务、服务等在流转过程中增值部分征收的税种,增值税具有转嫁性,其承担者是最终消费者。

商品或服务从无到有,只有最终进入消费环节了,才是真正的停止了增值。比如,假定一批货物经过ABCD......等若干环节最终进入消费者手中,消费者自己用了不会再流转增值了。超市销售给消费者的价格为100元,其实最终只需要对这个100元征收13%的增值税即可,消费者一共支付113块钱买这个东西,其中13就是上交国家的增值税,而前面环节理论上是无需征税的,否则就重复征收了。

但是我们做财务的都清楚,我国的增值税实际上可不是这样干的,不会等到最终消费时候征税。

实际上消费者买的这件商品从工厂出来,工厂卖给批发商会按照销售价格交一次税,批发商再卖给超市又会按销售价格交一次税,超市卖给消费者最后进入消费者手中再按售价交一次税。

为什么又要这样做?简单的说就是我们在实践中很难判断这个货物是否还会继续流转,无法判断该环节是不是真正的消费环节。所以干脆就直接在每个环节都先征税,由购买方按照税率缴纳税款,销售方代收。

但是这样做又存在一个问题,那这样做肯定就违背增值税的本质,出现了重复征税了。

工厂环节交了50*13%的税

批发商环节交了80*13%的税

超市环节交了100*13%的税

其中50和80的13%就是重复计税了。

那如何避免重复征收呢?

很简单,如果每个环节的购买方实际上并未用于消费而是继续生产流通,比如超市从批发商购进的是继续用于销售给消费者的,这就是继续流通,那么它从批发商购进来垫付的税款,税务局就给予退还。

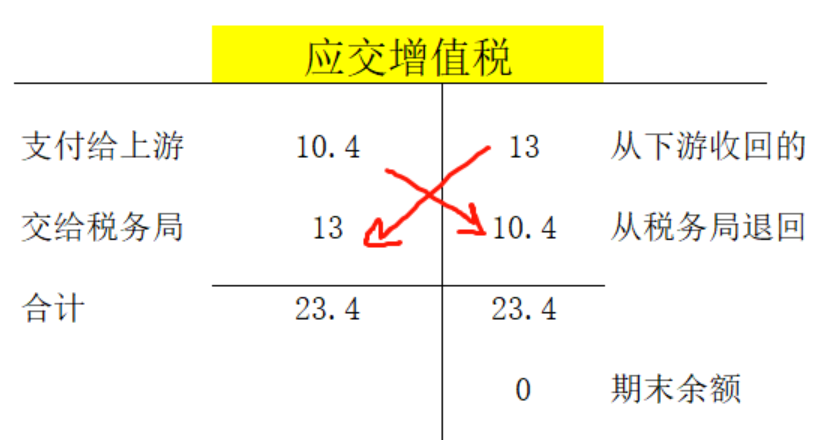

所以从这个原理上来讲。

我们增值税做分录其实都可以这样做

销售时候,把从下游取得的增值税缴纳给税务局

收的时候:

借:银行存款 113

贷:主营业务收入 100

贷:应交税费-应交增值税(销项税额)13

交给税务局:

借:应交税费-应交增值税(销项税额)13

贷:银行存款 13

同时,税务局把你采购时候垫付给上游的进项税退还给你

支付给上游

借:主营业务成本 80

借:应交税费-应交增值税(进项税)10.4

贷:银行存款 90.4

税务局退回

借:银行存款 10.4

贷:应交税费-应交增值税(进项税)10.4

你看,这个增值税有个特点,它就是一个代收代付的过程,在这个过程中是不会直接影响你企业的会计损益的,从下游收的税交给税务,垫付给上游的税税务局退给你。

最终实现只有最终消费者按最终销售价格交税的目的,消费者最终给了13的税给超市,这13的税国家不会退给消费者了。

以上就是增值税的理论解析,当然实际中税务局肯定没有这么麻烦的操作,一边收税,一边退税给你,税务局都是让你先自己计算,也就是按期(一般是按月)让你自己把自己手里应该交给税局的销项税和税务局应该退给你的进项税核算一下,如果是个正差,那你就把差异部分交给税务局。如果是负差就是税务局还需要退给你,我们叫留抵退税额。

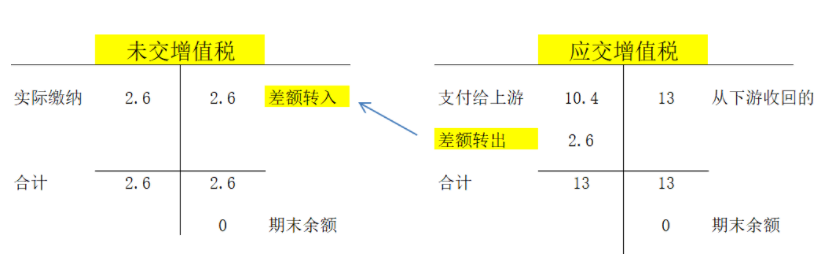

比如上面的案例,实际工作中我们是这样做的。

销售时候

借:银行存款 113

贷:主营业务收入 100

贷:应交税费-应交增值税(销项税额)13

采购时候

借:主营业务成本 80

借:应交税费-应交增值税(进项税)10.4

贷:银行存款 90.4

期末一算 13-10.4=2.6是个正差。

那么就把这2.6申报缴纳就行了,免得税务局又是收又是退的。

借:应交税费-应交增值税(转出未交增值税)2.6

贷:应交税费-未交增值税 2.6

借:应交税费-未交增值税 2.6

贷:银行存款 2.6

正常情况我们都会保持一个交税的状态,也就是基本都是正差,为什么呢?因为你产品一般都是有增值税的,没有那个是长期亏损做生意,毛利都是负数的情况必然有异常。

甚至有些企业为了保持这个正差,免得出现税负异常,对于垫付的进项税还进行管理,暂不抵扣的操作。

但是你说有没有负差?自然是有的,最常见的就是时间差,因为买和卖是有先后的,一般是先买后卖,没卖出去的时候形成负差也正常,但是这种状态持续时间可能一般都不久。

长时期大量的负差肯定有异常,但是这种异常并非都是有问题,比如大型企业由于集中投资、集中采购,或者说货物生产周期较长、销售困难出现产品积压等情况这些形成长期大量负差都是合理的。

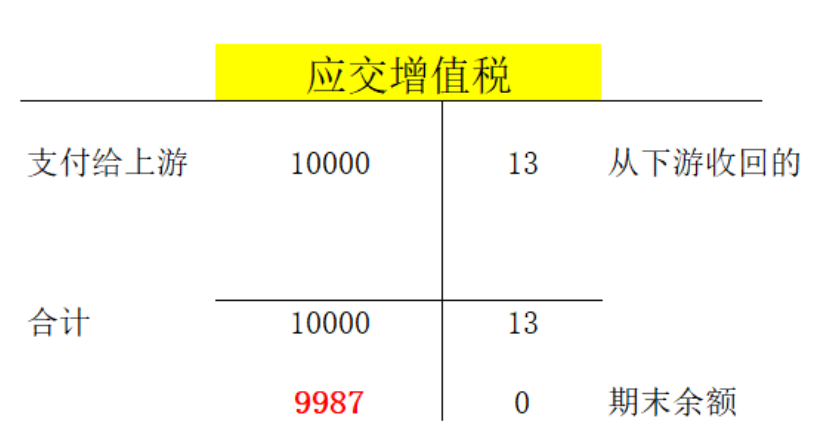

负差理论上是税务局要退给你的增值税。

比如企业购进大型设备取得垫付10000的进项税,但是实际并没有太多销售,仅仅有从下游收回了13的销项,那么期末一算形成负差9987,不用给税务局交税,而且税务还应该退9987,申报表体现为留抵税额,账上长期挂账应交增值税借方数。

这种状态如果持续很长一段时间的话,那么相当于企业一直垫付着大额的税款,以前税务局都说你留着抵以后的销项税(就是申报表上留抵税额金额),但是现在税务局为了缓解企业资金压力,允许符合条件的企业把这部分税款先退回了。

这就是留抵退税的本质,就是转变以前“只结转不退税”的做法而已。

实际上留抵退税并不是什么补助,就是税务局把你垫付的税款先退给你的一个过程罢了。

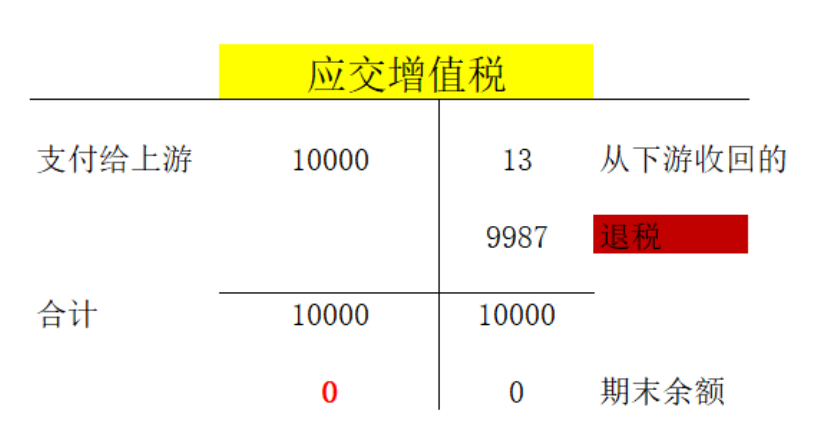

所以收到退税应该相应减少你可抵扣的进项税额,而非计入营业外收入。

借记“应交税费——增值税留抵税额”科目 9987

贷记“应交税费——应交增值税(进项税额转出)”科目9987

实际收到留抵退税款项时,按收到留抵退税款项的金额

借记“银行存款”科目9987

贷记“应交税费——增值税留抵税额”科目9987

这9987是你之前真金白银的交出去的,不是凭空得出来的。

留抵退税的好处就是少占用企业的资金,减少企业的资金压力。

不知道小编这样说,你是否明白了?如果你不缺钱,其实没必要去申请留抵退税。

而且值得你注意的是,有些单位并没有太多的产生大量留抵退税的合理理由,可能是有隐藏收入的非法情况形成大量留抵,以前你为了控制税负没有抵扣一些进项税,现在主动去抵扣然后去退税,你这不是不打自招嘛。到时候觉得你太异常一查,把你没申报的收入通通给你挖出来。

所以,申请留抵退税,有些企业还是要慎重。

来源:二哥税税念

- 天天快讯:留抵退税,千万别计入营业外收入 2023-03-03 09:08:08

- 天府新区小学教育管理现场会在天府八小顺利召开 2023-03-03 09:02:55

- 世界速讯:【实用】新设立纳税人申请纳税信用复评三步走 2023-03-03 09:07:05

- 资讯推荐:小学生捡20万上交被奖励看电视 2023-03-03 09:15:19

- 焦点热门:国家智慧教育平台2023年“寒假教师研修”专题结业 2023-03-03 09:20:44

- 精彩看点:青岛上合文旅产业有限公司公开招聘简章 2023-03-03 09:04:53

- 最新消息:山东工业职业学院召开2023年安全工作会议 2023-03-03 08:51:37

- 每日热议!三江源指的位置_三江源指 2023-03-03 08:39:32

- 荥阳市教师心理咨询师基础培训班开班 2023-03-03 08:55:00

- 环球最资讯丨2023年酒店员工个人辞职报告(10篇) 2023-03-03 08:40:51

- 环球滚动:最新安全事故保证书格式(7篇) 2023-03-03 08:46:43

- 销售月的工作总结(14篇) 2023-03-03 08:47:02

- 最新2023高考倒计时 高考还有几天 2023-03-03 08:47:31

- 热文:走单招有学医学专业的学校吗 医学专业有前景吗 2023-03-03 08:51:52

- 世界速读:高三理科200分还有希望吗 还能提高分数吗 2023-03-03 08:46:12

- 环球播报:湖南省单招学校有哪些 湖南单招院校名单 2023-03-03 08:34:43

- 母婴护理院校排名 学护理毕业以后可以做什么工作? 2023-03-03 08:19:49

- 工科院校排名官方 全国工科大学排名 2023-03-03 08:20:34

- 世界简讯:高职院校排名惠州 广东最好的大专学校是那几所?? 2023-03-03 08:06:37

- 即时焦点:高校高职院校排名 高职院校排名 2023-03-03 08:19:28

- 焦点精选!表演故事精选作文五年级 3、童话故事 2023-03-03 08:09:28

- 五年级作文难忘的故事 难忘的一件事作文350字五年级( 2023-03-03 08:09:42

- 今日聚焦!北京怀柔区非京籍有房幼升小上公立小学入学政策 2023-03-03 08:15:57

- 焦点快报!海南2023年二级建造师报名时间:3月3日-19日 2023-03-03 07:41:37

- 天天新资讯:海南2023年二级建造师报名时间:3月3日-19日 2023-03-03 07:47:47

- 【世界时快讯】最新工作迟到检讨书200字(十三篇) 2023-03-03 07:36:15

- 世界微速讯:最新女神节活动策划方案美甲(9篇) 2023-03-03 07:39:48

- 女神节活动安排(十篇) 2023-03-03 07:35:08

- 世界热消息:2023年对老师的建议书信(十三篇) 2023-03-03 07:48:44

- 天天快资讯丨春天寄语短句(五篇) 2023-03-03 07:36:39

- 天天要闻:最新领导升职的祝福语言(14篇) 2023-03-03 07:42:18

- 今日播报!2023年小班清明节活动方案手工(六篇) 2023-03-03 07:48:49

- 环球观点:省级专科院校排名 全国专科院校排名 2023-03-03 07:12:03

- 世界热消息:聊城所有院校排名 聊城大学全国排名 2023-03-03 07:20:35

- 环球速递!好专业院校排名 大学最好专业排名? 2023-03-03 07:16:22

- 赣州技工院校排名 赣州什么职业学校好 2023-03-03 07:20:36

- 五年级故事上册作文大全 小学五年级民间故事作文500字 快, 2023-03-03 07:07:42

- 读书故事的作文 五年级 我读书的故事作文2 2023-03-03 07:03:31

- 【焦点热闻】五年级童年的故事作文 五年级的童年作文 2023-03-03 07:10:16

- 今热点:五年级老鼠的故事作文 老鼠的童话故事作文3 2023-03-03 07:18:11

- 五年级探险故事作文 急用 五年级编一篇童话故事作文450或5 2023-03-03 07:24:11

- 招生本科年薪16.8万?椰树回应 2023-03-03 07:09:38

- 当前通讯!理性看待“二本本科工资干翻985硕士” 2023-03-03 07:10:13

- 环球视讯!最新50米快速跑教学设计(14篇) 2023-03-03 06:39:19

- 环球今日讯!元宵节幼儿园活动方案大班(14篇) 2023-03-03 06:33:09

- 环球微头条丨最新工作转正报告标题(12篇) 2023-03-03 06:48:40

- 幼儿中秋节主题活动方案设计(十四篇) 2023-03-03 06:55:15

- 余光中文学馆部分藏品在中国国家博物馆展出 2023-03-03 06:25:44

- 世界热点!八闽文脉·人物|余光中:乡愁永流传 2023-03-03 06:22:01

- 百事通!吕梁大山里的“共青团号” 2023-03-03 06:01:48